11月10日晚,全国亿万网友守在电脑前等待0点“购物狂欢节”的到来;而与此同时,一群特殊的网络工作者也早已在屏幕前开始了他们的工作:在天猫京东等电商平台广撒网,等待着“鱼儿”上钩。

通过购买到的用户账户密码数据,这些人将登录该账户掌握用户的准确网购信息,再以无法发货、交易异常等理由发短信告知用户退款,并在短信中附带钓鱼网站链接,一旦用户按界面提示填写了银行卡、卡密和短信验证码等信息,用户的银行卡存款将被盗取一空。

事实上,网购退款诈骗,只是网络诈骗的冰山一角,用户财产安全已经成为拖累互联网行业健康发展的重大难题。据猎网平台数据显示,各类网络诈骗中,受骗人数最多的诈骗为刷单兼职诈骗,雇主假冒淘宝店主,让兼职人员帮忙刷单,然后让兼职发回买到的点卡等可立即消费的虚拟商品,但拿到手后“雇主”马上充值并随即消失。

除此之外,消费者受害程度最严重,人均受骗金额最大的是网络金融诈骗。以境外理财诈骗网站为例,腾讯科技调查发现,受骗人数高达数万人,累计被骗资金在百亿元规模。而这些诈骗背后,往往不是一个人或者一个团队在操作,而是涉及到不同团队、不同地域、分工严密、有组织有预谋有应急措施的网络金融诈骗黑色产业链。

五层诈骗产业链

据腾讯科技了解,网络金融诈骗产业链主要分为五层:诈骗源、信息贩卖者、诈骗实施者、资金转移者和跑腿分赃者。

风险最低的是处于产业链上游的诈骗源头;获利最容易的为信息贩卖者,只需要将到手的信息转手卖出;诈骗实施者成功率低而风险相对较高,因而相对获利多;资金转移者和跑腿分赃者处于产业链下游,往往最容易被警方盯上,但因其从事的环节并没有多少技术含量,因而获利又最少。

猎网平台首席反诈骗专家裴智勇告诉腾讯科技,在诈骗实施者背后,可能还存在一只善于捕捉银行、网站、警方执勤漏洞,实时改进诈骗措施的诈骗教练团队。他们每天大量阅读最新文章,从中找取漏洞;对互联网金融等专业性平台,他们会在短时间内阅读大量专业书籍,恶补相应知识。

具体来看,网络金融诈骗产业链第一层为诈骗源头,这其中包括盗取大量用户数据的黑客、木马制作者和钓鱼网站开发者。此外,在线下也有个人信息收集者,收集的信息包括电话卡信息、银行卡信息、身份证信息等。

产业链第二层为信息贩卖者,个人信息批发商从黑客和线下信息收集者手中购买用户数据,而钓鱼网站批发商则购买木马和钓鱼网站。

产业链第三层为诈骗实施者,通过购买批发商的信息,他们手中既有了用户数据库,又有了钓鱼网站和木马,就开始对数据库中的人下手。

高级诈骗实施人员主要会利用多数用户在多个平台使用同一密码这一弱点,将手中的已有数据对各大网站进行撞库。撞库成功后,一旦用户安全验证简单,诈骗人员直接将钱转走;而对于安全验证复杂的用户,诈骗人员利用已有的账户密码,开始巧设圈套骗取用户上钩。

而低级诈骗人员则主要通过电话冒充诈骗、群发短信附带钓鱼网址诈骗和线上渠道推广诈骗。这也是目前最为普遍的诈骗方式。

产业链第四层为资金转移者。一旦上述诈骗得手,资金就会进入诈骗者事先准备好的非自己名下银行账户,很快,就会有熟练转账的会计师在3分钟内将到手的资金分转到数个账户,这期间还可能利用到第三方支付平台,然后又来来回回多次转移到数十上百个账户,以此提高警方侦查难度。

多数情况下,因为查询异地银行账户所需的手续复杂,涉及地域多,对警方成本太高,不得不放弃追踪。同时,为了提高安全性,有会计师甚至将资金转移到海外再转回,顺利洗白。

第五层为跑腿分赃者。因为诈骗者最终仍然需要让诈骗所得到达自己手中,这时,为了不冒风险,诈骗人员往往会聘请一家毫不知情的跑腿公司帮忙代劳。跑腿公司员工还在为自己轻而易举就能拿到几百元雇佣费高兴不已,殊不知,自己去ATM机替人取款或去快递员处替人收货其实是最危险的。而当警方自以为抓到“元凶”时,真正的幕后“雇主”往往已逃之夭夭。

网络金融诈骗骗术大全

据腾讯科技统计,从具体的网络金融诈骗方式来看,主要包括天天分红、银行理财、P2P平台诈骗、借款诈骗、境外诈骗等等。

1、“天天分红”受骗者众多

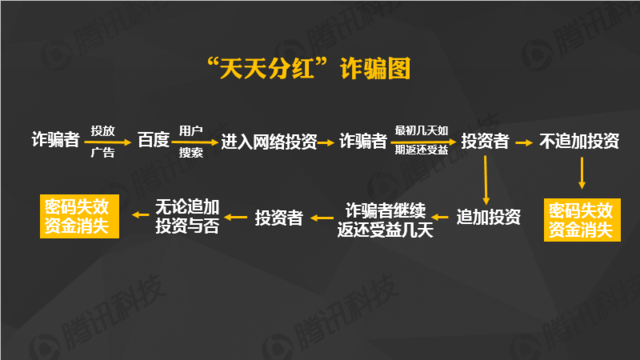

“天天分红”是时下最为流行的理财诈骗模式之一,兴起于2011年。平台号称用户只需要投入少量的钱,就能让资金在数十天内翻2-3倍,并且每天发放“收益”。

裴智勇对腾讯科技表示,“天天分红”是堂而皇之的行骗,且可以通过百度等各种平台进行公开推广,所以受害人群庞大。因此大公司在某种程度上扮演了“天天分红”的诈骗推手。“我向某搜索网站举报这种诈骗行为之后,他们在接下来几天会将这类广告撤掉,但不出几天,广告又会重新上线。”

2、银行理财产品漏洞被利用

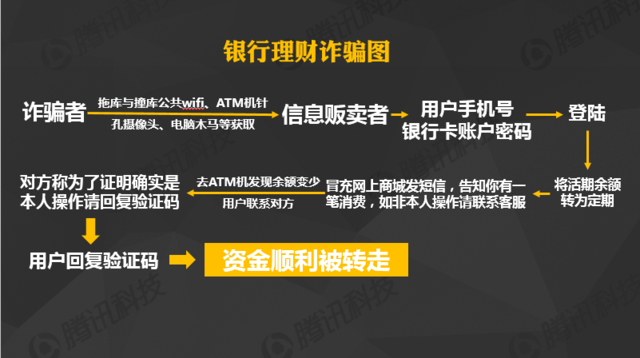

今年9月,大量工行、招行和农行等用户纷纷在网上反馈收到短信提示,称自己的银行卡在网上购买了某款理财产品被扣除了大笔资金,并告知“如果不是您本人操作,请与我们联系。”当网友去ATM机查询时发现,自己的银行卡余额竟然真的少了短信中告知的相同金额。

实际上,在得知余额莫名减少之后,如果用户通过去银行柜台查询就可以发现,自己的资金并没有丢失,只是从银行活期被转为定期理财产品,因而在ATM机上无法查看。

原来,诈骗人员通过拖库与撞库、公共WiFi、ATM机针孔摄像头、电脑木马等途径获取的用户银行卡账户和密码后,顺利登陆账户,但由于没有手机验证码无法进行转账,因而想到利用银行卡内将活期理财转为定期无需短信验证码这一特点,顺利将余额由活期转为定期,然后诈骗用户说出短信验证码,盗走资金。

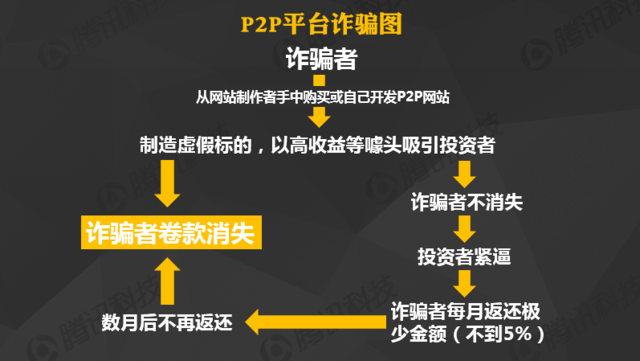

3、P2P平台频现虚假投资标的

P2P网贷眼下正发展火热,截至今年10月,已进入成交规模万亿元时代。然而,许多P2P平台也借此为目的,圈走了大量钱财。

为了能在短时间内诈骗到大量资金,有平台在开业前声称要连续举办数天的优惠活动,等到开业后投资者蜂拥而至,然而平台很快就无法打开,甚至上午开业下午就“跑路”。

多家专业机构数据显示,目前广东、江苏、浙江、上海、北京、安徽、山东等省份成了P2P平台“跑路”的重灾区。

腾讯科技获悉,仅在安徽,目前难以兑现的P2P平台就包括金喜财富、什马金融、钱茂财富、上致财富等数十家。

陕西西安一投资者向腾讯科技爆料,总部位于北京的中融首信在今年9月下旬开始提现困难,10月中旬已经确定跑路,拖欠投资者资金8000余万元。目前警方已经介入。

早在8月底,就有网友举报中融首信跑路。不过让人哗然的是,中融首信于9月2日在其官方微博发表公开信称这是恶意诽谤、无中生有,并号召广大投资者“不要听信谣言,积极响影国家号召,打击造谣声势者,坚决做到不信谣、不传谣”。

有投资者称,当得知平台跑路后,大家才发现该平台上大部分投资项目都是虚假标的。而当投资者找到该公司法人,却得知法人宗涛并不是公司的实际持有者,只不过是被实际控制人刘彦生借用了其身份证,二人疑为合谋诈骗投资者。“大家通过各种打探,还发现他们俩原来还都蹲过监狱。”

腾讯科技深入投资者维权微信群发现,在该平台无法兑现的投资者超过300人,其中甚至包括该平台在西安地区的两位职员,一位职员投资了400多万元,另一位职员投资了30多万元。

4、虚假借款诈骗

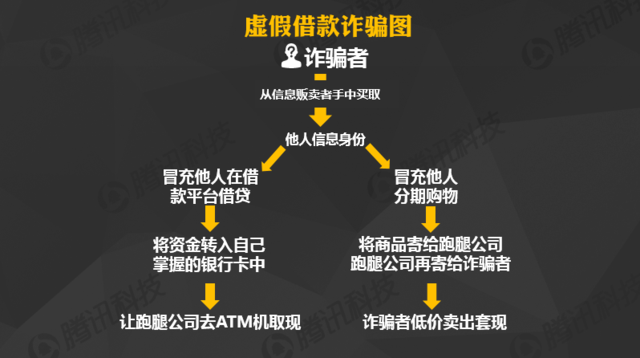

在各大提供借贷的互联网金融平台,还盛行着一种借款诈骗。借款人通过信息贩卖者获取有效身份信息,并以他人的身份在互联网金融平台进行借款或消费。在一些平台,不乏员工与借款者内外勾结,过度包装借款人信息,使得原本无法借款的人也借到款项,变相侵吞公司资产。

翼龙贷三农事业部负责人许迎告诉腾讯科技,翼龙贷今年有两名加盟商主要负责人和一名员工因为侵占或协助借款人侵占公司资产,已经被送进了监狱。

腾讯科技获悉,大学生分期购物平台分期乐近日联合警方打掉了一个借款诈骗小团伙。该诈骗团伙的作案手法为:伪造假学生证等材料,伪冒他人身份申请分期购物商品,利用到手的商品进行套现。

5、境外诈骗网站“钓大鱼”

当前非法集资违法犯罪活动多发,其手法不断花样翻新。在众多投资理财诈骗网站中,有很多网站均号称是境外大型国际集团投资,利用政策法规漏洞进行诈骗。

境外理财诈骗网站首先在国内各大网络平台投放极具诱惑力的广告,承诺只赚不赔,利息高出银行数倍,且投资周期短。国内很多有影响力的网站均能找到其广告,因此投资者更容易上当。

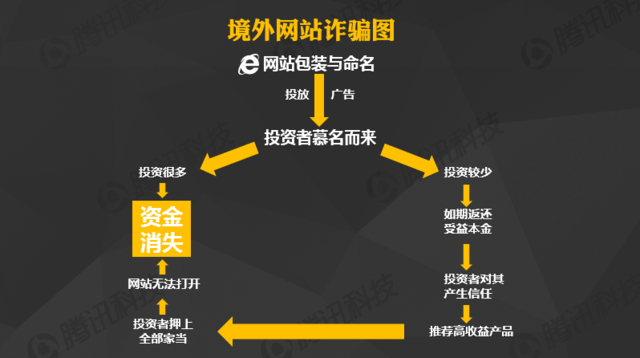

最初一段时间,当投资者投入资金较少时,平台会如期返还收益和本金;待投资者对其产生信任以后,便利用大众贪财的心理,推荐高收益理财产品;投资者纷纷“上钩”、将全部家底拿出进行投资以后,网站很快就无法打开,该公司顺利将账户内的资金全部转出到境外,最后消失。

这类平台往往同时拥有几个或十多个域名,其服务器也位于韩国、东南亚等地。为了诱骗更多的人上当,其网站的命名也较为讲究,其名字往往与国内有一定知名度的品牌相同。

腾讯科技调查发现,境外理财诈骗网站的受骗人数高达数万人,累积被骗资金在百亿元规模。目前这类的投资理财诈骗网站包括香港保利金融投资集团(下称“保利金融”)、红杉金融控股投资集团、软银国际金融投资集团(下称“软银金融”)、香港富国国际金融集团、香港黑石国际金融集团、花旗金融网等。

其中,保利金融与软银金融两大平台所显示的办公地址相同,两大平台很可能是同一控制人。保利金融号称公司总资产5200亿美元,而据中国保利集团官方披露的数据显示,截止到2013年末,保利集团总资产为4553亿元。香港保利集团为确实存在的公司,但该集团从未成立香港保利金融投资集团。

显然,诈骗网站盗用国际知名金融机构的品牌,也加大了网民对诈骗网站的识别难度。(实习生谢昊燃 制图)