对于职业经理人来说,尽管掌握着公司运营权,但当资本大鳄突然来袭时,职业经理人往往也很脆弱。在房地产领域,王石已被资本拉下神坛,在科技领域,汽车之家管理层近日也遭遇同样烦恼。

Si andas buscando la equipación de fútbolde tu equipo a buen precio,nosotros es tu sitio. Equipaciones de fútbol baratas, de la mayoría de equipos.

4月15日,汽车之家大股东澳洲电讯宣布,将以16亿美元价格出售汽车之家47.7%股权予中国平安。而中国平安的突然来袭,让汽车之家管理层酝酿很久的私有化计划面临挑战。

据知情人士对腾讯科技爆料,汽车之家管理层很早就已酝酿私有化,但澳洲电讯将47.7%股权转让给中国平安的消息让汽车之家管理层措手不及,后者也仅仅是提前一天获悉此消息。

能体现汽车之家管理层措手不及的一个佐证是,上周六,汽车之家管理层迅速提出要对汽车之家进行私有化,买方团由汽车之家CEO秦致及管理层牵头,博裕、红杉、高瓴资本参与。

该私有化要约中,汽车之家管理层极力形容买方团方案很有竞争力,时隔2天后的4月18日,汽车之家再次发布公告,宣布公司收到汽车之家CEO秦致牵头的私有化要约。

一位投行人士表示,原本只需发出收到私有化要约公告的汽车之家,提前对外公示,显示其是仓促应战。

中国平安入主汽车之家,利益受到最大损害的是秦致。作为职业经理人,秦致所持股份不足3%,一旦中国平安入主汽车之家,秦致汽车之家CEO职务很可能不保,这使得秦致必须为自己而战。

买方团与中国平安的赛跑:谁最先能筹到钱

值得注意的是,澳洲电讯出售汽车之家47.7%股权给中国平安,每ADS价格为29.55美元,而由汽车之家CEO秦致牵头的买方团出价是31.50美元每ADS,那为何澳洲电讯不选择价格更高的买方团?若选择汽车之家买方团的方案,澳洲电讯至少可以多赚1亿美元。

一个原因可能是,澳洲电讯没提前知道以秦致为首的管理层有私有化计划,且买方团出价比中国平安高。

一位投行人士向腾讯科技分析,澳洲电讯选择中国平安的真正理由是,澳洲电讯在2016年8月之前要发布新的财年年报,在主营业务下滑的情况下,澳洲电讯需要抛售非主营业务,迅速回笼资金,回馈股东。

选择中国平安最大好处是,中国平安能比汽车之家买方团更快筹集到资金。据多位投资行业人士判断,中国平安这笔16亿美元资金可能在6月到位,但同期买方团的资金还远没有眉目。

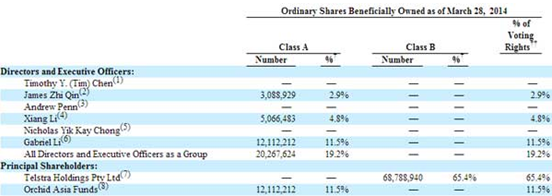

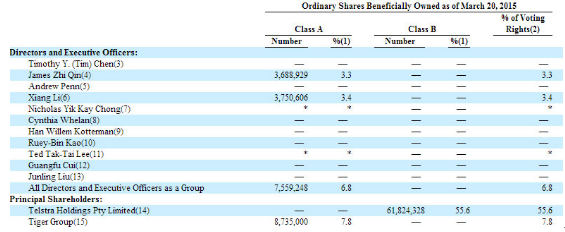

实际上,澳洲电讯早已想退出汽车之家。澳洲电讯曾在2014年3月到2015年3月之间大笔减持过汽车之家股权,总共减持比例约10%,套现了数亿美元的现金。

澳洲电讯在2015年后期也一直想减持,但美股市场持续走低,汽车之家股价也大受影响,这使得澳洲电讯暂时放弃了减持的想法,但澳洲电讯一直和各大基金、机构保持着接洽。

随着美股股市回暖及中概股集体回归A股,澳洲电讯迎来新的转手汽车之家股份的时机。

这并非澳洲电讯第一次在中国减持资产。2014年,澳洲电讯投资的媒体网站IT168被创始人回购,澳洲电讯已不再持有所持的IT168股份。

澳洲电讯投资搜房并退出的案例更广为人知。2006年7月,澳洲电讯以2.54亿美元收购搜房51%的股权。到2011年,搜房登陆纽交所,搜房IPO是通过澳电售卖所持股权来完成。IPO后,搜房创始人莫天全成第一大股东,而澳洲电讯全面退出,回收4.33亿美元,带来的利润高达1.9亿美元。

澳洲电讯更像是财务投资者。此次减持汽车之家时,澳洲电讯CEO在声明中就表示,自2008年以来,汽车之家业务发展非常迅速,对澳洲电讯股东而言,目前是获投资回报的最佳时期。

汽车之家管理层难以抗争 面临出局危险

面对中国平安这样的“门口野蛮人”,汽车之家管理层无疑是弱势的。

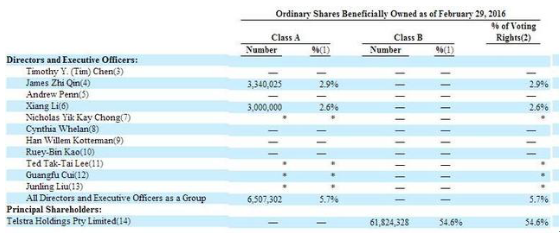

汽车之家递交的SEC文件显示,截止到2016年2月29日,汽车之家最大股东为澳洲电讯,持股比例为51.6%,汽车之家CEO秦致持股为2.9%,汽车之家创始人李想持股为2.6%。

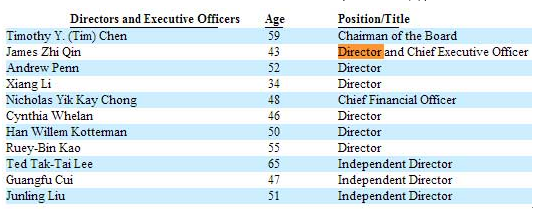

从汽车之家董事会成员看,一共有11名成员,其中,有5位是澳洲电讯的代表,包括陈永正、安德鲁-佩恩(Andrew Penn)等,3位汽车之家代表,分别是李想、秦致和公司CFO。

汽车之家3位独立董事分别为Ted Tak-Tai Lee、前艺龙CEO崔永福、1号店联合创始人刘峻岭,且仅这三人是提名委员会委员,这意味着若通过董事会决议表决,汽车之家47.7%股权可平滑过渡到中国平安。

这一切使得汽车之家管理层能抵抗中国平安入主的可能性很低。澳洲电讯新闻发言人日前接受外媒采访时就公开强调,将汽车之家股权售予平安所签股权转让协议具有法律约束力。

而一旦这一交易完成,中国平安持股将达到47.7%,也意味着中国平安取代澳洲电讯成为汽车之家最大股东。这也说明汽车之家买方团必须联手中国平安,才能推动后续的私有化进程。

一位业内人士指出,“一旦中国平安入主,管理层难分食一杯羹。不过现在平安与澳洲电信的股份交易尚未交割,甚至有买方团对平安‘半路截胡’可能性。”

中国平安运作上海家化的案例历历在目。

2011年11月7日,平安信托以51.09亿元的高价,成上海家化的第一大股东,双方开始蜜月期;2013年5月,上海家化董事长葛文耀与平安信托的矛盾公开化;2013年9月,葛文耀申请退休并被批准,公司股票则以“一”字跌停的方式与原董事长告别;2014年6月,上海家化召开临时股东大会,罢免原总经理王茁的职务,王茁的正式出局,意味着家化将从“葛氏模式”切换到“平安模式”。

据知情人士透露,当年在股东会上,王茁口诵《赠国士》,并讲述寓言故事,慷慨激昂,颇有舍生取义的义士风范。无奈,资本是功利且冷酷,不会去同情弱者。

资本面前,强势如王石也是弱势,更何况是秦致。李想与秦致不同,他是连续创业者。虽然李想把中国平安入局比作是“大黑熊取代树袋熊”,但李想已全身心的投入到第三次创业上。

李想可以退,但秦致却无路可退。中国平安的入主,比澳洲电信作为大股东的情况更糟。澳洲电信顶多使汽车之家决策变慢,但中国平安的入主却使秦致要丢失上市公司CEO的位置。

秦致必须要和中国平安“战斗”,不仅是要保住位置,还因为他在汽车之家投入了大量心血,还没有到真正的收获期,而如今努力却有可能化为乌有。“战斗”才能获得更多利益保障。

秦致自身并没太多资金,需依赖财团的力量,其中,红杉资本的代表是红杉资本执行合伙人周魁、高瓴资本的代表是高瓴资本COO特蕾西·马(Tracy Ma),另外一家基金实力也不俗。

据了解,汽车之家项目由中国平安董事长马明哲亲自经手,原因在于,如今这样的私有化好项目并不多。

汽车之家遭哄抢原因在于,其估值为33.9亿美元,但其2015年营收34.64亿元,调整后净利11.031亿元,一旦回归国内A股市场,有汽车电商概念,又有利润,简直是资本哄抢的“唐生肉”。

中国平安不可能轻易拱手让出汽车之家大股东地位。据腾讯科技获悉,当初中国平安、易车、腾讯、京东本来准备联手推动汽车之家和易车合并,但围绕着谁主导项目的问题产生分歧。

中国平安希望自身主导,易车也希望能主导合并汽车之家后的新项目,最终大家一拍两散,改成由中国平安独立运作。

一位投资行业人士爆料,汽车之家私有化项目是一个大项目,即便中国平安也很难在短时间筹集到100亿人民币,其正在对外发售一个关于汽车之家50到60亿人民币的筹资项目。

日前平安信托已表态,其投资收购进程不会受到最新私有化要约的影响。

当然,汽车之家管理层和中国平安也可能是竞合关系。

平安信托也表示,“我们与管理层进行了沟通,对有利于汽车之家发展及全体股东利益的事情,我们都支持。”这意味着,平安信托也可能成为财务投资者,加入到汽车之家买方团中。

一位投资行业人士对腾讯科技表示,秦致提出私有化其实也是与中国平安最好谈判方式,结果可能是相互妥协,即中国平安变成汽车之家大股东,但秦致掌握部分话语权,还保留CEO职务。

不过,汽车之家买方团和中国平安目前都还没有完全出牌,从趋势看,未来两方依然会有一番激烈的竞争,而这场围绕汽车之家股权和管理权争夺战才刚刚开始上演。